DoNews 5月12日消息(记者 赵晋杰)5月11日,上交所正式受理奇安信上市招股书。文件披露,奇安信2017-2019年度营业收入分别为8.21亿元、18.17亿元、31.54亿元,年均复合增长率为 95.98%。

作为专注于网络空间安全市场的政企安全公司,奇安信终端客户主要来自于政府、公检法司、能源、金融、教育、 医疗卫生、军队军工、运营商等领域,主营业务为向政府、企业客户提供新一代企业级网络安全产品和服务。

奇安信产品体系包括三大类别:基础架构安全产品、新一代IT基础设施防护产品以及大数据智能安全检测与管控产品。

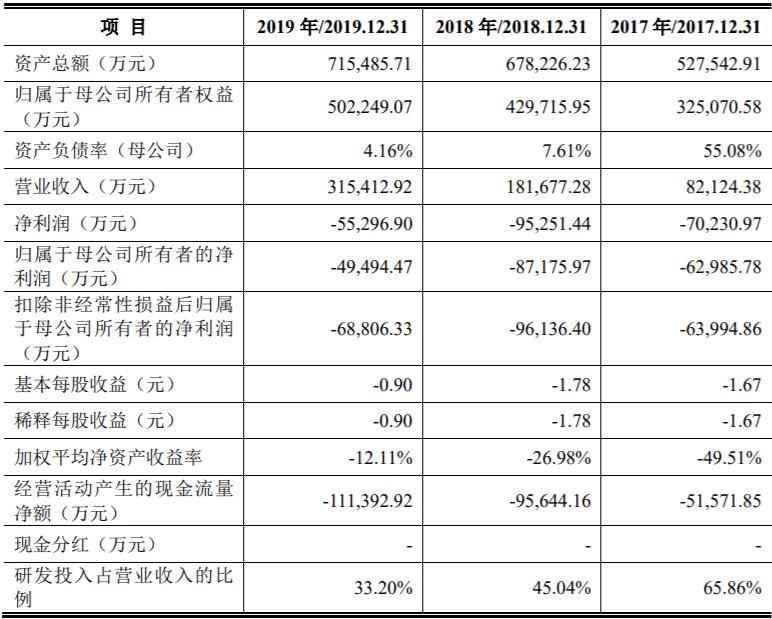

报告期最近三年内,奇安信主营业务收入主要为安全产品、安全服务等销售收入,总收入分别为8.05亿元、17.95亿元和31.49亿元,对应的主营业务毛利率分别为74.39%、55.15%及56.69%,呈下降趋势。奇安信解释称,主要由于公司毛利率较低的硬件及其他业务收入在2018年和2019年的增长幅度相对较高,导致该期间公司主营业务毛利率水平有所下降。

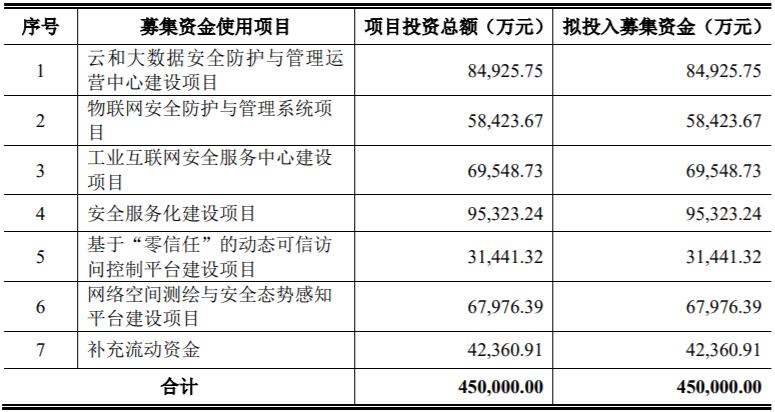

本次科创板上市,奇安信拟募资金额45亿元,计划全部投资于科技创新领域,包括网络安全行业中新兴的云安全、大数据安全、物联网安全、工业互联网安全、安全服务化、零信任安全、态势感知领域,剩余部分补充流动资金。

尽管营收一路走高,但奇安信仍处长期亏损状态。2017-2019年,奇安信归属于母公司所有者的净利润分别为-6.30亿元、-8.72亿元和-4.95亿元。

截止2019年末,奇安信累计未分配利润为-21.64亿元。奇安信解释,亏损主要原因是公司产品仍在市场拓展阶段、研发支出较大,且未来一段时间,公司将存在累计未弥补亏损及持续亏损,并罗列了几项潜在风险,包括“公司在未来一定期间可能无法盈利或无法进行利润分配”、“公司在资金状况、研发投入、业务拓展、人才引进、团队稳定等方面可能受到限制或存在负面影响”、“公司收入可能无法按计划增长”,以及“公司无法保证未来几年内实现盈利,公司上市后亦可能面临退市的风险”。

研发投入方面,2017-2019年,奇安信研发费用分别为5.41亿元、8.18亿元和10.47亿元,对应的研发费用率分别为65.86%、45.04%和 33.20%。截至2019年末,奇安信研发类人员共有2591人,占公司员工总数的37.58%。

本次股票发行前,奇安信实际控制人齐向东合计控制公司38.34%的股份,包括其直接持有奇安信的25.89%股份,和通过其控制的安源创志、奇安叁号间接控制的12.45%股份。

本次股票发行后,齐向东仍为奇安信实际控制人,合计控股份额略降至32.59%。

招股书显示,齐向东生于1964年10月,1986年9月至2003年8月,任新华社通信技术局副局长;2003年8月至2005年8月,任3721公司总经理、雅虎中国区副总裁;2005年8月至2016年7月,任三六零集团创始人、总裁;2014年6月至今,任奇安信董事长。(完)