撰文|长风

编辑|李可馨

定位潮流零售的KK集团似乎风光无限。

这家公司就像是一家网红店孵化器,其打造的KK馆、KKV、X11以及THE COLORIST均成为年轻消费者的打卡地。截至2021年6月30日,公司在本地和全球向1145个第三方品牌合作伙伴采购商品,委聘145个OEM及ODM合同商制造自有品牌商品。

这使得上述4个零售品牌为消费者提供了包括美妆、潮玩、食品及饮品在内的18个主要品类、SKU超过20000个的商品,且这些商品拥有庞大的消费人群。

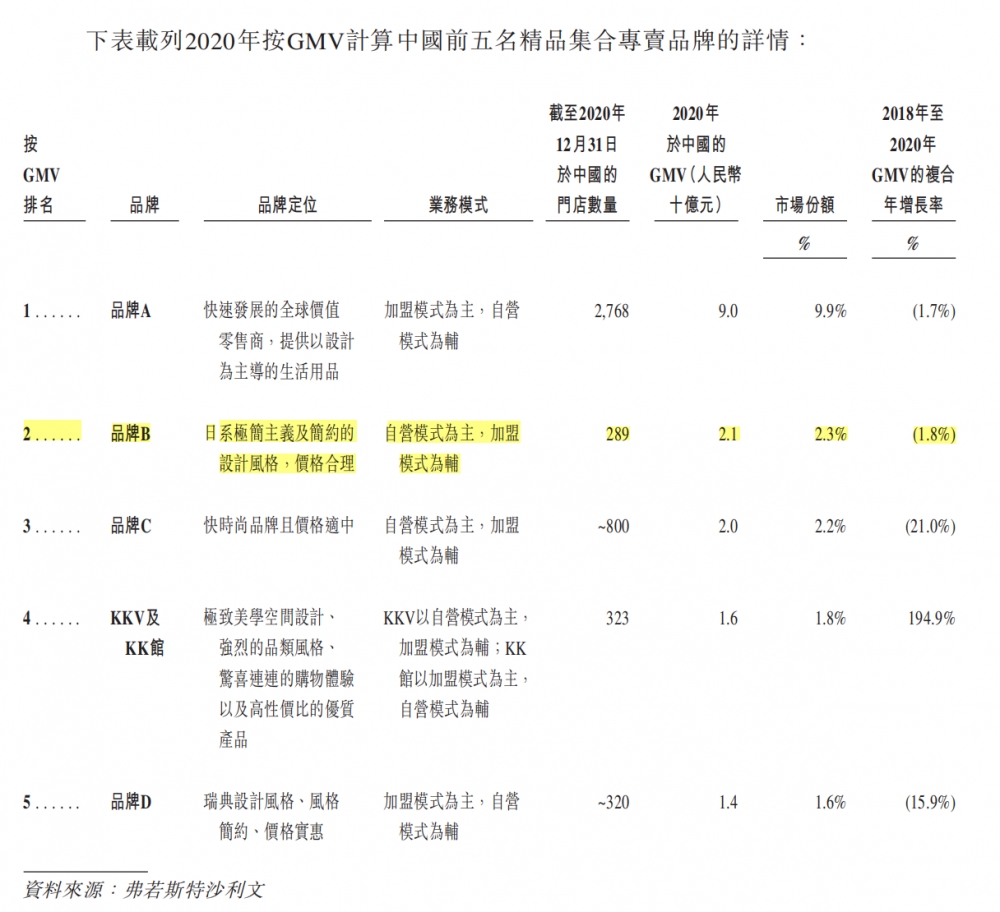

根据弗若斯特沙利文报告,以2020年的GMV计,KKV及KK馆共同位列中国潮流零售市场精品集合类第4名,THE COLORIST则于中国潮流零售市场美妆类中名列第3。作为这些品牌的缔造者,KK集团受益匪浅。

根据上述报告,KK集团于2020年的中国潮流零售市场GMV达人民币23亿元,在中国前五大潮流零售商中名列第三。也就是在这一年,KK与元气森林、B站、花西子等品牌共同入选快公司《 Fast Company》发布的“2020中国最佳创新公司50”榜单。

但在这份光鲜背后,KK集团也有自己的烦恼。

01.打动加盟商的不是“科技+美学”,而是金融资助?

KK集团旗下的4个品牌覆盖了当下零售市场最火的几个赛道。KKV和KK馆通过为消费者提供包括零食、3C小家电在内商品,深耕生活用品赛道;X11凭借汇集的各种潮流玩具以及潮流艺术品,专注做潮玩市场;THE COLORIST则主攻美妆赛道。

除了KK馆以外,其他3个品牌都是KK集团在近几年才成立的。尽管成立时间并不长,但在KK集团“科技+美学”的理念的营造下,每一类零售品牌门店都被培养成网红。

自2015年开创KK馆起,KK集团就十分注重门店装饰和商品陈列,极简的空间布局、鲜艳的门店装潢配色以及通过陈列打造的“商品墙”,吸引了大量千禧世代和Z世代的消费者。

这些消费主力军注重颜值,追求具有个性的商品和消费体验,这促使KK集团公司旗下的多家门店开业便走红。THE COLORIST、KK馆等品牌店在推出“彩妆蛋墙”“口红墙”后迅速出圈,成为当地的网红打卡地。

配合美学设计一同刺激消费者掏出钱包的,还有品牌门店内不断更新上架的人气商品以及较低的售价。

为了能够准确挖掘到吸引消费者的商品,KK集团一直采用以大数据分析为基础的选品策略。KK集团在招股书中表示,交易数据能最准确反映市场需求及消费者偏好,通过对这类数据进行分析,KK集团可以及时掌握最受当地消费者欢迎的产品信息。

在定价方面,被外界称为“10元店”的KK馆以及目前成为公司营收支柱的KKV都主打高性价比,顺应美妆集合店崛起之势打造的THE COLORIST也将低价作为一大核心竞争力。9.9一个的彩妆蛋、“巨便宜”的休闲零食,刺激着前来打卡的消费者不断掏出钱包。

招股书显示,KK集团2018年至2020年总营收为1.553亿元、4.637亿元和16.459亿元,2021年上半年收入16.83亿元,这一数据超过2020年全年营收。

但低价也意味着低毛利,“10元店”模式决定了KK集团更加依赖通过大量开店形成规模效益。

和名创优品等零售商一样,成立之初KK集团就通过开设自营门店以及招募加盟店不断扩大零售网络。

为了吸引加盟商,kk集团早前曾向加盟商提供无担保并计息的贷款及预付款项,以此为其相关门店的提供包括门店初创、装饰相关的开支等营运资金。这与名创优品当初的做法如出一辙。在名创优品上市时,就有媒体报道称名创优品的实际控制人叶国富通过创立分利宝这一金融产品为加盟商提供金融资助。

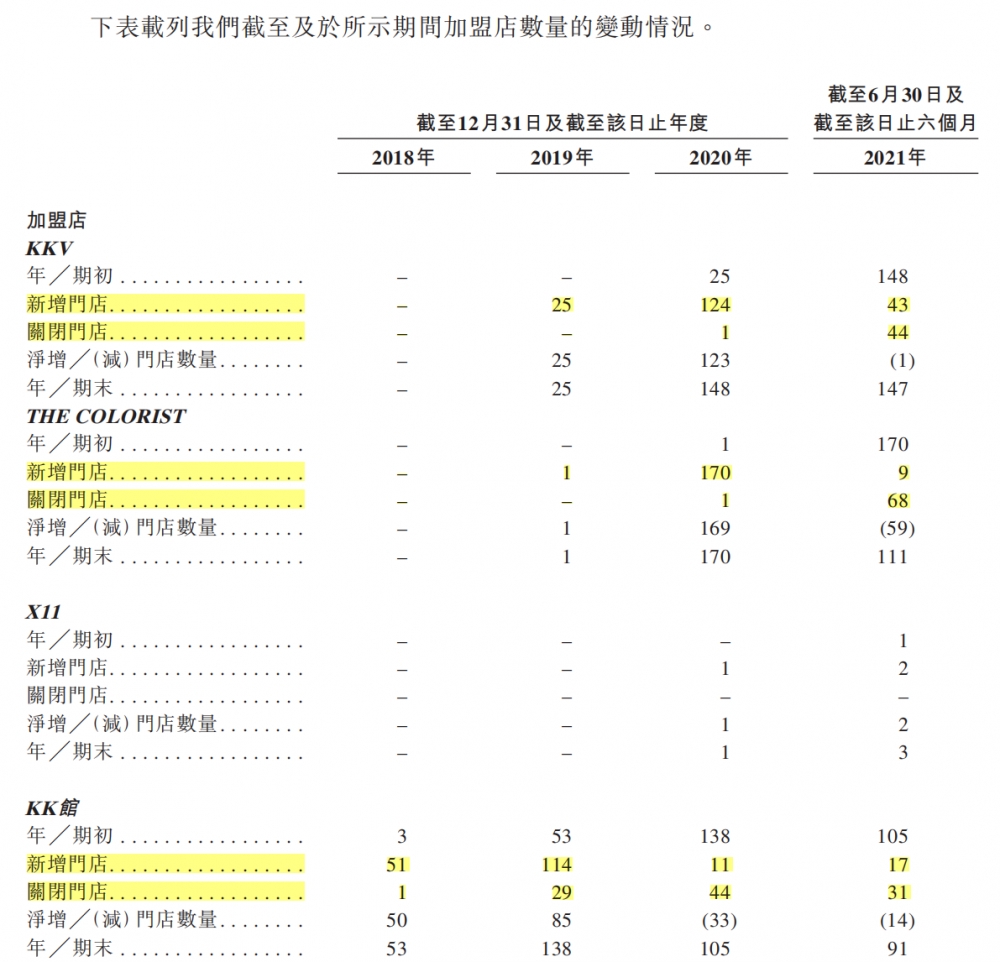

在该红利政策的激励下,从2019年到2020年,KK集团旗下品牌零售店的加盟商一度从164家快速增至424家,而自有门店同期只增加了85家。2020年,KK集团加盟门店占总门店比例达到76.3%。

加盟商们也为KK集团贡献着除货品采购外的其他收入。招股书显示,KK集团收入包括自有门店零售销售及向加盟店销售的货品销售收入,以及基于销售的管理及咨询服务收入,其中管理及咨询服务收入正是出自加盟店交纳给集团的门店管理费、物流费用及POS费用。

但就目前的情况来看,KK集团似乎并不能像名创优品一样实现加盟制为主、自营店为辅的经营模式。由于违反了《贷款通则》,该项扶持政策已经在去年6月停止,加盟店也在这一期间陷入了关闭潮。

2)加盟店大撤退

2018年-2020年以及2021年上半年,KK集团分别新开了51家、140家、306家及71家加盟店。但关闭的加盟店数量也在不断增长。数据显示,同一时期,KK集团分别关闭了1家、29家、46家及143家加盟店,尤其是2021年上半年,关店量已经是同期开店量的两倍。

对此,KK集团解释称,各大品牌关店的原因主要在于加盟店销售业绩未达到集团预期以及COVID-19爆发对业绩造成负面影响。

但在疫情更严重的2020年,KKV以及THE COLORIST的新增加盟店均在100家以上,如今除了还在探索期的X11,其他3个品牌都受到了合作方不同程度的冷落。

值得注意的是,被看做最具潜力的THE COLORIST成为重灾区,半年时间关掉68家,新开门店却只有9家。

这不仅是KK集团面临的问题,黑洞HAYDON、WOW COLOUR等曾受到资本热捧的品牌,都出现了不同程度的规模缩减。据界面新闻年初时的报道,WOW COLOUR全国门店总数约为135家,较巅峰期的300家缩水一半。

可见,KK集团要想在美妆零售这条赛道上蹚出一条路来并不容易。

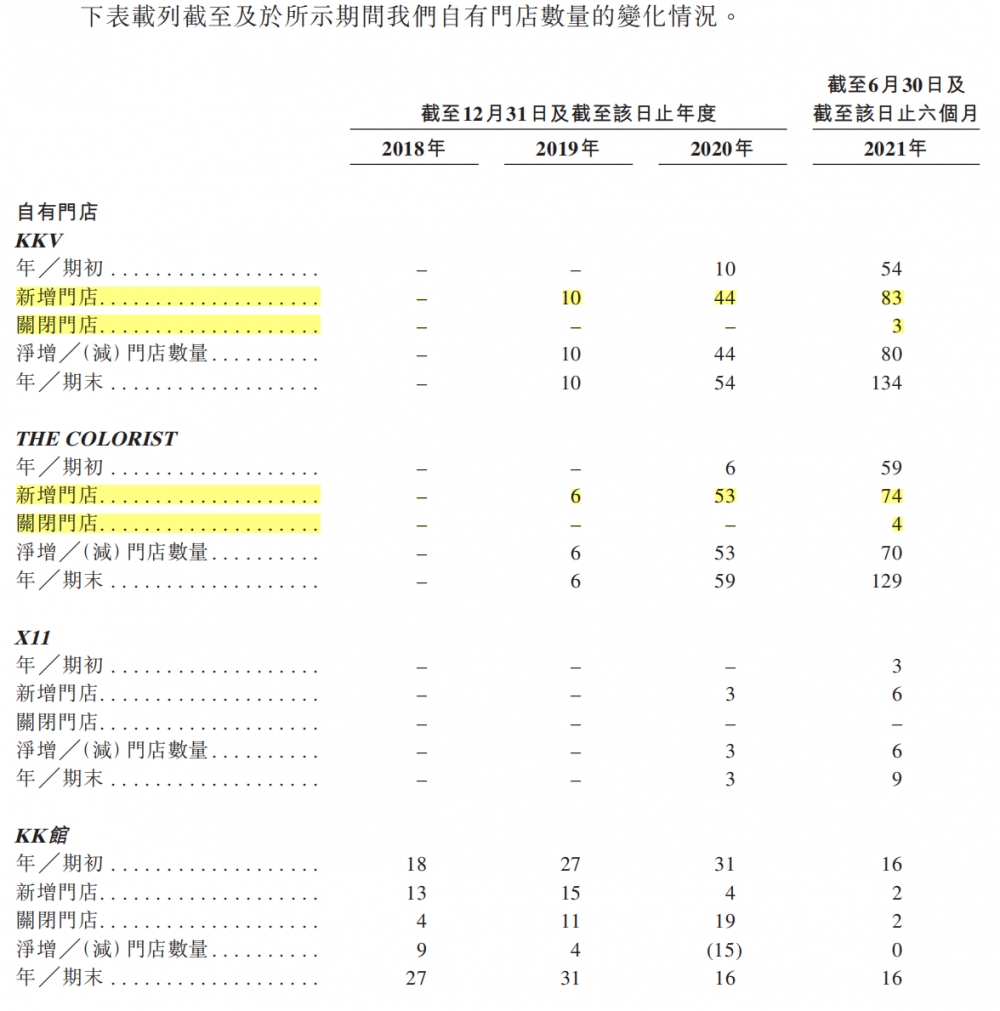

在加盟商积极性受挫的背景下,为了抢占市场份额,KK集团只能亲自下场。2018年-2020年以及2021年上半年,公司分别新开了13家、31家、104家及165家自有门店,同一时期仅关闭了4家、11家、19 家及9家自有门店。

在KK集团不断跑马圈地之下,2020年年底,该公司已经在中国31个省的169个城市建立了自己的门店,此外,KK集团在印度尼西亚的雅加达还拥有3家KKV自营店,合计680家门店。

但这种体量仍无法与最大的竞争对手名创优品相抗衡。名创优品最新下发的2022年Q2财报显示,公司门店数量已经达到5199家,其中国内门店数为3226家。更重要的是,即便KK集团不断进行门店扩张,但就目前来看其投资收益与其他竞争对手相比仍有一定差距。

KKV是KK集团最大的收入来源,凭借销售具有较高性价比的休闲零食、护肤品等产品,2019年、2020年和2021年1-6月,KKV分别实现实现营收0.82亿元、8.35亿元和10.49亿元,占KK集团总收入的比重分别从17.3%增至62.3%。

但与竞争对手相比,KKV及KK馆的单店销售情况似乎并不理想。

根据招股书披露的信息,截止2020年,KKV和KK馆总计323家,以16亿元GMV位居国内精品集合店品牌中的第四位,而排名第二的品牌B虽然只有289家门店,但GMV已经做到了21亿元。

这意味着在激烈的竞争环境下,KK集团不仅要开店,还要思考如何让消费者为每一家店贡献更多的销售额。

但在被曝出售假新闻后,提高单店销售额的难度显然变得更高了。

尽管KK集团曾对媒体表示,被判定售假的“K+”已经在2020年完成从广东快客向腾客网络迁移,但在法院依旧判决广东快客承担相应责任的情况下,消费者对其信任度势必大打折扣。

03)无法停下来的扩张计划

面对潮流零售市场最大的一块蛋糕,KK集团依旧会重点发力。

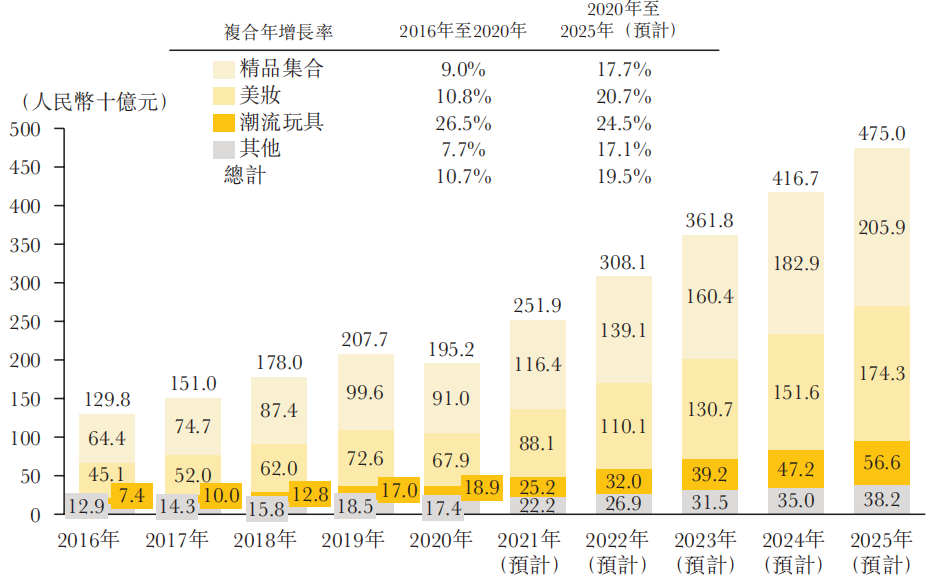

按GMV计算,未来3年,精品集合零售依然是潮流零售市场中规模最大的一部分。

2016年-2020年,精品集合零售的市场规模为从644亿元增至910亿元,复合年增长率达9.0%。而据据弗若斯特沙利文预估,精品集合零售的市场规模还会继续上涨,由2020年的910亿元增至2025年的人民币2059亿元,复合年增长率也将达17.7%。

从KK集团的投资占比也能看出其对这一细分赛道的重视。

2021年上半年,KK集团分别新开165家自有门店,其中的KKV新开83家,占比达到一半。2021年7月,KKV又在华南推出超2000㎡的第⼆代店首店,以出行主题打造“一步一场景”的沉浸式购物体验,同年,第二代店华中首店于9月在长沙开业。官方称,未来还将推出更多的KKV第二代店入驻全国各大主要城市。

值得一提的是,在一些关闭的KK馆临近地区,公司通过推出KKV门店进行取代。

主打美妆潮流零售的THE COLORIST在KK集团也占据着重要地位,2021年新开门店达到74家,与KKV相差不大。据界面新闻报道,该品牌未来仍将担负起集团门店扩张的任务,今年将新开70家店。

X11作为KK集团最新孵化的品牌,虽然在市场规模上比美妆和精品集合零售低很多,但胜在增速快。无论是从已经过去的2016年-2020年,还是从2020年算起的未来5年,(2020年-2025年),其复合年增长率都在20%以上。KK集团投入这一赛道,可以更好的向资本市场讲故事。

KK集团还将目光放远至海外市场,计划将门店开到全球。今年该公司在印尼德波MargoCity开设了海外首家假日主题KKV,成为海外第八家且面积最大的门店。至于该公司能不能像名创优品那样在海外市场稳定扩张,还要看未来的发展情况。

当然更重要的是,KK集团不断扩张的根源是自身“10元店”模式所决定的,低价意味着低毛利,KK集团只能依赖通过大量开店形成规模效益。

本身仍处于亏损状态的KK集团,无论是停下来还是向前走,短期内亏损状态不会结束。而据最新的消息,KK集团在港交所的上市申请材料已经“失效”,这意味着,KK集团首次冲刺港交所上市遇挫,暂时宣告失利。