DoNews11月30日消息,Tims中国(Nasdaq: THCH)公布了2022年第三季度财报。财报显示,本季度,公司总净收入达到3.06亿元人民币,同比增长67.9%。

自营门店层面,净收入为2.9亿元,同比增长67%,同店销售增长率为7.5个百分点,且租金及人力成本大幅下降,租金占营收比降至12.5%,人力成本占营收比降至22.8%。受益于此,经调整后自营门店EBITDA持续转正并稳健提升,利润率为6.7%,较去年同期的2.6%提升4.1个百分点。

报告期内,Tims中国拓店成效显著,品牌粘性进一步提升。财报显示,Q3新开门店46家,截至2022年9月30日,净门店数486家,其中自营门店454家,加盟店32家,已覆盖全国27个城市。10月公司又宣布在全国开出第500家门店;第三季度公司注册会员达886.2万,同比增长85.8%。

报告期内,Tims中国保持稳定的拓店速度,以平均每两天新开一家店铺的速度,单季度实现新增门店数量46家。截止到9月末,公司新开96家门店。尽管受疫情影响,上半年拓店速度略有减慢,但随着第三季度的恢复,公司在进一步推动新店增长。

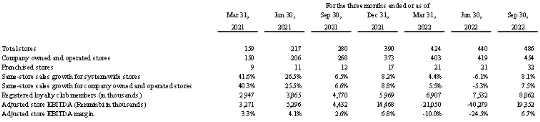

Tims中国核心运营及财务数据

自营门店层面,食材及包装成本占营收比稳定在33.3%,较2021年第三季度有小幅下降。租金占营收比从21年第三季度的24.7%降至12.5%。人力成本占营收比从21年第三季度的34.3%降至22.8%。主要得益于智能排班系统、精细化运营、及人工结构优化。第三季度经调整自营店层面EBITDA利润约2,000万人民币,比去年同期翻了不止三倍,经调整自营店EBITDA利润率为6.7%,对比去年同期增长4.1%。

公司总部层面,管理费用及市场费用占比也大幅优化。NON-GAAP口径下管理费用占比从21年第三季度的27.1%降至15.8%。 尽管目前管理费用率仍在偏高水平,但随着营收的增长及规模效应的进一步体现,未来管理费用率仍有较大改善空间。