撰文 | 曹双涛

编辑 | 杨博丞

题图 | IC Photo

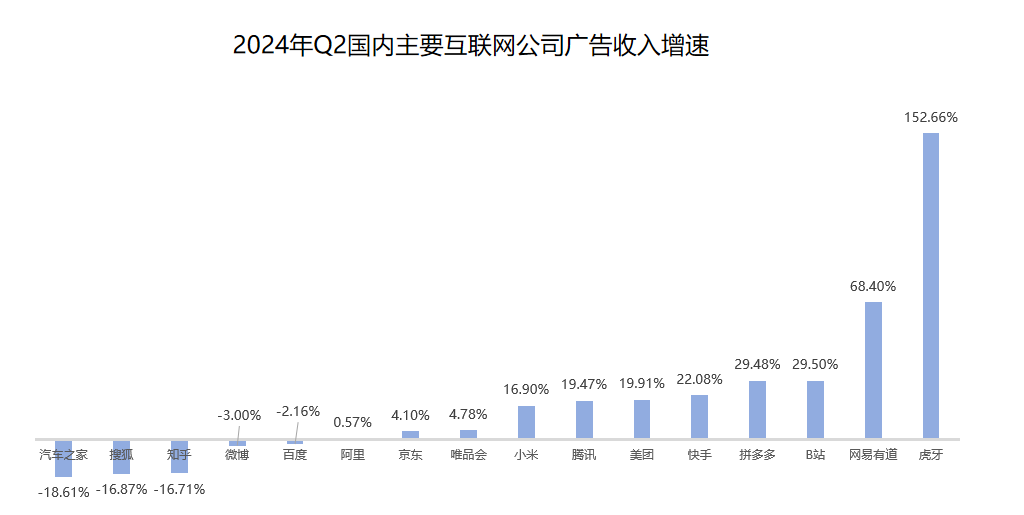

2024年互联网广告行业持续骤变。

降本增效成为诸多企业共识,价格战席卷多行业冲击企业利润,部分行业受到政策和平台监管双重压力、消费市场愈发理性。多重因素推动下,互联网广告行业持续承压。

以账号推广类为例,2024年前5个月投放客户维持在个位数,6月至8月连续三个月投放客户为零。Quest Mobile数据显示,2024年上半年广告主对于互联网广告的花费同比下降20.5%。

图源:App Growing

同时,部分互联网平台广告业务迎来加速。以B站为例,今年Q2B站广告收入同比增长30%至20.37亿元,这已是其连续六个季度增速超过20%。B站在财报中提到,效果广告变现是广告收入保持强劲增长的重要动力,具备效果转化组件的视频及直播带货广告产品持续取得成果。

图源:基于各企业财报整理

行业骤变之际,字节旗下巨量引擎仍有着其他互联网广告平台难以撼动的竞争地位。

在应用投放上,Kimi在巨量引擎/千川的投放占比从3月份的1.97%提升至9月份的74.25%;在品牌投放上,袋鼠妈妈、创维、隆力奇、韩束等品牌方在巨量引擎的投入占比均在98%以上;在短剧投放上,Data Eye数据显示,2024年上半年巨量引擎投流规模超210亿,为短剧投流消耗TOP1平台。

图源:App Growing

图源:App Growing

巨量引擎之所以能成为字节的吸金兽支撑千亿级别广告大盘在于,以抖音、头条、西瓜视频等高流量平台为载体,以字节持续升级的算法优势为支撑,广告商业模式趋于成熟化,在广告类型和计费形式上较具优势。

产品矩阵划分内容经营、广告平台、辅助投放、营销科学等模块,并为辅佐抖音电商重组一体化电商广告平台巨量千川,以配合直播、短视频等多种带货方式和多端投放。

一方面,互联网本质上做的DAU+切割用户使用时长生意。微信日活虽高于抖音,但微信的强社交功能让微信高度重视生态体系构建,广告加载率整体有限,视频号和朋友圈广告加载率分别约在3%和4%。但短视频和新闻资讯平台具有加载信息流广告的先天优势,腾讯新闻和抖音广告加载率分别为11%和15%。考虑到用户体验问题,未来抖音广告加载率能否继续提高成为难题。

另一方面,巨量引擎持续升级广告形态,不断满足广告主诉求。如红果短剧和抖音账号打通,客户可直接投流直播间,用户在无须打开品牌方抖音直播间的情况下,可在红果短剧内直接购买相关商品,满足客户品效合一的诉求。

图源:红果短剧APP

但随着抖音电商增速放缓,大量广告主涌入巨量引擎带来的推广成本上涨,如何“补水”和“续水”正成为巨量引擎获取更高增长的难题。

一、抖音电商投产比为平台最低

“你能想象吗?刚刚过去的8月,抖音电商投产比居然是我们京东、天猫、抖音这三个电商平台中最低。天猫和京东的投产比当月均在3以上,但抖音投产比却从今年年初的6下跌到8月的3以下。”来自河南某食品企业的电商经理张磊(化名)对DoNews说道。

这种情况的出现也在张磊的预料范围内,张磊指出,直播电商历经几年快速发展,现在消费者对直播带货已有所疲惫。很多商家为避免直播间价格对企业价格体系的破坏,纷纷追求线上、线下同价。

这就意味着用户进入到直播间后,听着主播很长的“啰嗦”及“送福利”,最终到手价可能和京东、淘宝一致。

如张磊所言,据抖音电商总裁魏雯雯披露数据显示,过去一年抖音电商GMV同比增长46%。作为对比,2023年和2022年,抖音披露的GMV增速为320%、80%。2023年发力的货架场GMV虽同比增长86%,但和2022年140%的增速相比,已明显放缓。

张磊接着表示,抖音通过垄断标签、流量入口及对目标群体的锚定,使白牌能在短期内迅速打开局面。如公司推出的某款小零食,自2023年上市至今在抖音平台已销售几百万单。但看似漂亮数据的背后,却是商家的高成本运营。

一方面,抖音直播间推流机制类似赛马机制。开播后会获得自然推流,后续需和同赛道主播PK,实时流量会形成实时标签;且系统每时每刻都在排名,直播流量不断通过赛马机制来筛选优质直播间,进而向其分配更多流量。直播间高投流成本,也成为抖音商家的大头。

另一方面,随着抖音直播愈发内卷、直播间设备、人力、场地成本及如女装类目高退货率带来的高运费险成本,均在拉高商家的综合成本。现在同行交流最多的是,做抖音直播还能继续赚钱吗?有必要继续投流吗?如张磊所言,高盛预估抖音虽在今年618期间表现不俗,但GMV增速却放缓至 20% 以上,客单价、动销商家留存率双双出现下滑趋势。

“市场经常拿抖音日活和淘宝、京东日活对比,但这种对比坦白来说意义并不大。京东、淘宝、拼多多的电商流量,从用户搜索到交易均具有很强的交易目的性,其比内容平台更接近钱,这也是为何现在很多商家仍坚持投直通车的原因。但随着抖音承载的功能愈发增多,抖音真正用以电商商业化的流量能持续支撑抖音电商大盘增长及拉高商家投产比吗?”张磊直言道。

张磊的担忧,或是抖音电商下阶段需思考的问题。复盘抖音电商发展路径:2020年前字节通过今日头条签约内容创作者进行直播试水,以打通电商供应链体系和商家后台服务体系。2020年打造更多头部主播,让外界看到抖音的流量价值,进而吸引更多品牌方和白牌商家入驻,并让商家通过充分竞争带动巨量引擎广告增长。

此后,抖音为避免超头部主播形成的流量垄断和价格垄断,对中小商家投流构成影响。且对品牌方价格体系构成破坏,进而影响品牌方在直播带货上投入的预算。

基于此,抖音电商策略从“人找渠道”向“渠道选人”演化,这也是外界经常提到的铁打的抖音,流水的主播。从张同学、刘畊宏、王心凌、董宇辉及最近处在风口浪尖上的小杨哥等现象级主播,均承载着抖音某一时间节点下电商直播带货的侧重点。

如当年董宇辉在东方甄选爆火,承载着抖音想要让直播间直播内容更加多元化,而非是单一的3、2、1上链接形式。

自2023年至今,抖音电商一方面从达播向店播转变。公开数据显示,抖音流量大盘中自播占比从2021年的52%提升至2023年10月的60%。

另一方面,抖音发力本地生活电商应对美团竞争、发力货架电商应对拼多多、淘宝、京东竞争,发力种草电商应对小红书竞争。

“攘外”和“安内”之下,无疑抖音是想让更多广告主在巨量引擎消耗更多广告费用。但抖音日活逐渐触及人口天花板,且更多流量需分配到视频内容中,才能让抖音的内容生态更为丰富。流量难题,抖音又要如何解决呢?

张磊继续说道,投产比是决定电商企业在某个平台广告消耗的关键。同行面对抖音投产比下滑或寻找新的电商平台,这也是视频号近一年热度高涨的原因。

或纷纷回归线下市场,毕竟直播间一场消耗百万级的投流费用,能帮助食品企业完成更多线下渠道铺设,这正是今年上半年广告行业中以火车/高铁站、电梯LCD和电梯海报仍保持增长的重要原因。或有的干脆躺平,直接找达人带货,达人能卖多少全靠天意。

图源:CTR媒介智讯

商家抉择虽有所不同,但当抖音逐渐告别高投产比时代后及更多商家愈发追求实际利润而非表面看起来让人疯狂的GMV,未来电商商家是否会在抖音继续疯狂投流,恐值得商榷。

二、推广成本持续上涨

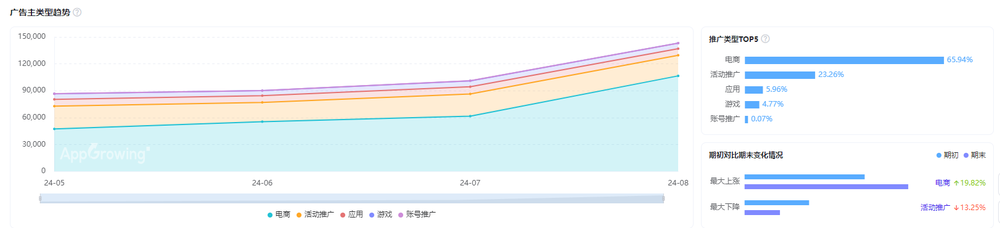

抖音电商面临的问题,正是巨量引擎面临问题的缩影。从行业大盘来看,电商类以65.94%的占比为行业投流大户。但国内某家广告代理商销售李明(化名)却称,电商类在巨量引擎投放广告很多都是卡预算投放,很多广告主并不赚钱。

图源:App Growing

不仅仅是电商行业,几年前头条推广成本具有明显优势,但现如今推广成本却直接飙涨。比如说,几年前客户投放的H5页面虽具有支付功能,客户最终考核实际购买人数。

但当时的购买人数及后续转化人数,整体投放效果也能达到客户预期。但随着巨量引擎广告主增多,部分行业流量被反复清洗后,部分行业投流成本逐渐“离谱”。

以度小满、360借条为代表的P2P借贷类为例,客户考核的投流授信成本从几年前的几百元/人,上涨到后来的一两千元/人,现如今已攀升至两三千元/人。若遇到电商大促流量相对紧张时,成本更高。高成本叠加借贷类转化周期较长,部分借贷类客户或减少预算或寻找其他平台。

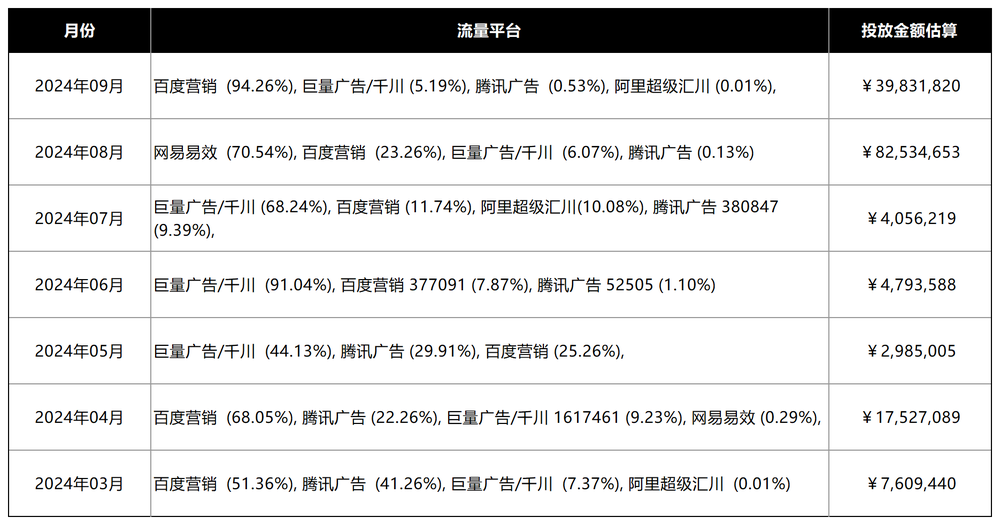

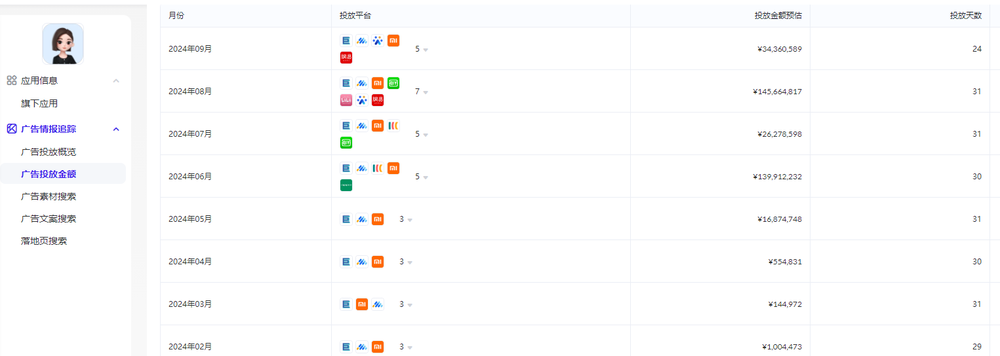

如李明所言,自今年3月巨量引擎在度小满的买量渠道中占比持续提升,巅峰时期占比更是赶超百度,成为度小满TOP1投流平台。7月份以后,在度小满增加营销预算的钱却并没有花到太多巨量引擎上。

图源:App Growing

当电商从业者感叹道抖音投产比下滑,广告代理商发现不少行业巨量引擎投流成本上涨时,流量到底去哪了呢?通常来说,平台的流量特质优势+平台给予先行者的利益+平台机制漏洞形成“流量红利”,先后出现三只松鼠、韩都衣舍、七格格引领的淘品牌时代,完美日记引领的小红书时代及近两年的抖品牌、快品牌时代均和“流量红利”有关。

但当平台日活增长放缓或停滞+商家(广告商)数量已经进驻足够多+平台机制愈发完善,流量红利也就消失且不复存在。消费市场改变、资本退潮、品牌方愈发追求精细化运营,未来又有多少行业会继续大规模投流呢?尤其是部分行业或处在畸形产业链,或无可持续且相对完整闭环生态作为支撑,这或将影响到巨量引擎的增长。

以AI大模型市场为例,基于TOC端变现的Kimi在投流上相当激进,9月份24天投流金额高达6500万。但综合外媒报道,即使月活跃用户2亿,每人每月订阅费用为25美元的Open AI。面对亏损带来的资金压力,只能通过组织架构调整获取新融资及寻求银行贷款。

相较海外市场,国内订阅市场的不成熟,电商平台低价会员对AI大模型企业的冲击,厂商价格战难以停止等多因素的存在,或让kimi的商业化之路仍面临许多坎坷。那么,未来kimi大手笔投流又能否延续呢?

图源:App Growing

不仅仅是AI大模型,短剧这条畸形产业链的投流热度到底还会持续多久?监管政策收紧、B站夸克抖音快手等平台上充斥着或二次剪辑短剧或盗版短剧、广告平台方处在鄙视链顶端以及ROI考核赚走短剧市场大部分收入等现实因素的存在,让短剧公司盈利艰难。

有短剧从业者透露,目前市面上超90%的公司都以亏损为主。行业历经洗牌及资本市场愈发冷静后,巨量引擎又能否靠短剧获得更多广告收入增长呢?

三、下一个抖音何时出现?

面对广告主增多需要更多流量作为支撑,字节一直通过多种方式获取流量增长。一是增加核心APP投放力度,为核心APP补充更多用户。今年9月,抖音、抖音极速版、头条消耗费用均在APP应用消耗费用中排名前10。抖音24天消耗8亿的广告费用,更是仅次于拼多多,排名TOP2。显然,核心APP的高投流成本对字节利润或将构成影响。

图源:App Growing

二是增加更多独立APP或行业垂直APP,如围绕装修市场的住小帮、围绕汽车市场的懂车帝,围绕音乐市场的汽水音乐等等。但遗憾的是,抖音爆火后,字节一直未能成功打造出下一个“抖音”。

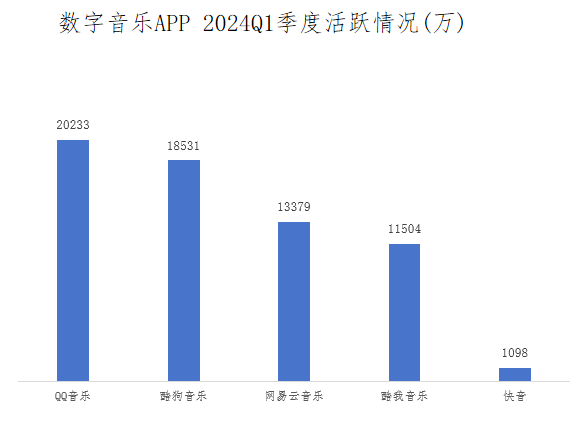

以汽水音乐为例,基于抖音的传播和算法机制、汇集不同类型的创作者等优势,抖音一直通过多种方式为汽水音乐引流。但据极光大数据显示,2024年Q1国内前五大音乐类APP季度活跃用户合计为6.4亿,QQ音乐2亿多月活用户,在行业中仍处在TOP1位置。

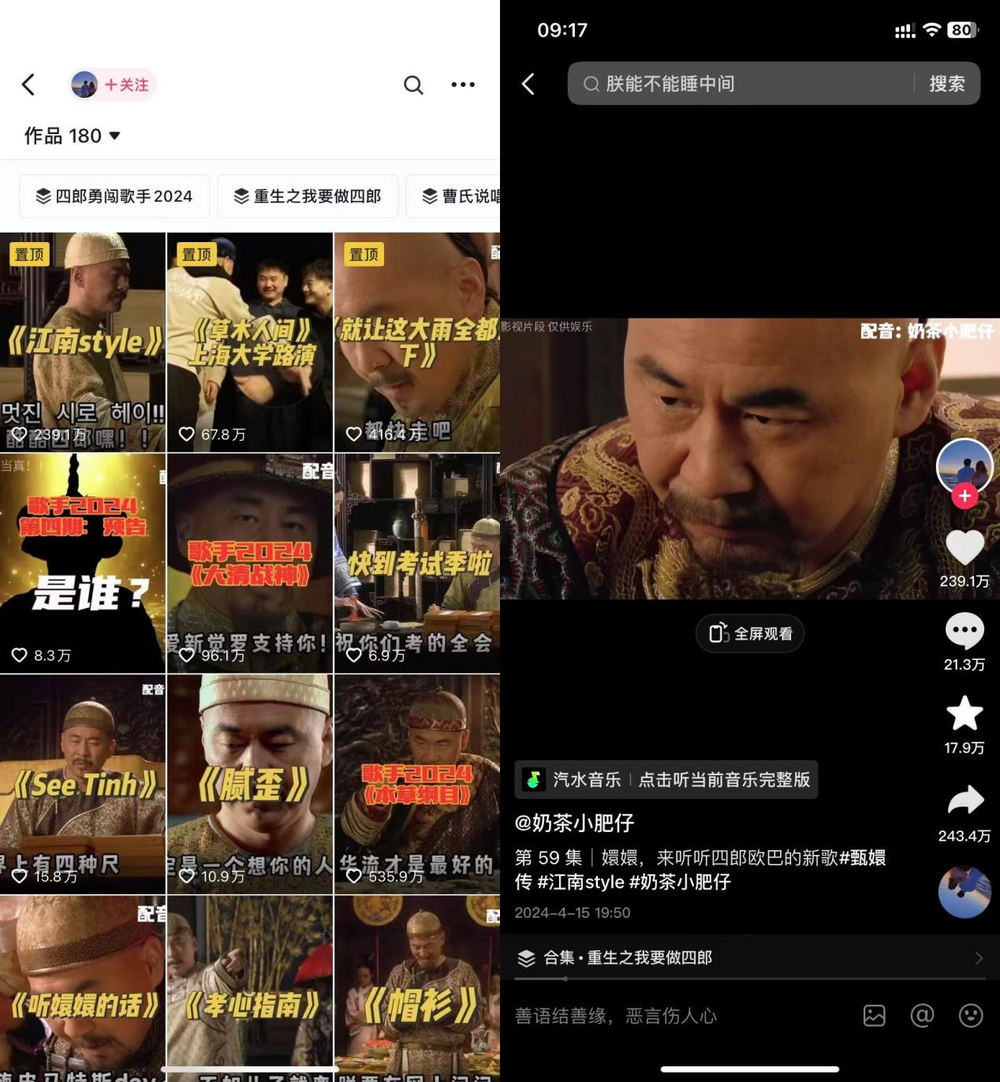

图源:抖音

音乐APP的竞争本质上版权竞争,腾讯音乐的竞争优势之一为,依靠多年在版权市场投入的资金和资源。

而版权问题则是汽水音乐的短板,如抖音原创榜的多首歌曲中,《最美的风景在路上》《夜空(Love Only For You)》《愿你我皆安好》《爱的代价》原唱分别为罗奕葳、宜兴贤XT、罗奕葳、赵方吉,其他创作者或是翻唱或是重混版本在抖音这里却变成原创。换言之,仅靠裁缝、拼接、打抄袭擦边的抖音音乐作品,真能撑起字节的音乐业务吗?

图源:极光大数据

不仅仅是音乐业务,国内移动互联历经多年发展,每个细分领域的头部玩家都有着其他企业难以突破的竞争壁垒,否则早在行业的多轮洗牌中被逐出清,淹没在历史的长河中。字节此时想要攻入细分市场腹地,虽具有流量优势但需补齐的短板还要很多,但市场留给其补齐短板的时间又有限。

意识到该问题的字节,将重心放入到尚未形成竞争格局的AI大模型市场中。今年4月以后字节加大豆包的投放力度,进而希望将豆包打造成下一个“抖音”。但整个大模型市场的持续生变,未来豆包又能否扛起字节的重任呢?

图源:App Growing

三是搜索为用户主动行为,人群精准度更高,广告流量价值更大。这点从以SEO/SEM起家的百度,到字节、小红书、微信均发力搜索市场也能侧面证实。但在搜索市场上,字节的路走得相对坎坷。其推出的头条搜索、悟空搜索、闪电搜索,或转型成图文社区或升级为AI工具集合,整体和搜索引擎定位有所背离。

但字节仍未放弃搜索市场。日前字节上线一款名为抖音搜索的APP。虽然用户使用抖音搜索的习惯逐渐养成,据《2024年巨量引擎搜索广告营销通案》的数据显示,抖音用户如今每日平均进行的搜索次数达7次。但搜索若想给巨量引擎带来更大广告增长,实则面临不少问题。

一方面,流量碎片化、媒介多元化的今天,平台广告优势仍来自核平台最核心人群。李明接着表示,在服务的法律咨询、情感咨询等行业中,百度的客单价能做到万元,但小红书却不足千元。

差异的背后在于,70后人群使用抖音更多是拍视频,偏娱乐性质。遇到专业问题后,他们还是习惯使用百度搜索。但70后人群牵扯到的离婚官司可能动辄几十万或几百万,远高于小红书年轻群体动辄几万、十几万的离婚官司。

另一方面,搜索和AI大模型结合成为全球搜索市场趋势。国内包括抖音、百度、微信等平台均已上线AI问答。当AI问答给出的结果能满足部分用户需求后,部分用户不会继续下滑,这或将影响广告主的广告曝光和最终投放,进而影响平台的广告收益。

李彦宏也曾指出,AI生成的搜索结果可能会减少广告展示,因此对货币化有短期负面影响。AI问答带来的大模型商业化压力和广告收入之间到底如何平衡,值得字节深思。

更甚至说,在流量生意这套路上,当前的字节面临的流量焦虑或比其他平台还要高。只是随着抖音电商的持续生变,留给普通人通过抖音实现暴富的机会还剩多少呢?