撰文 | 古 芯

编辑 | 李信马

题图 | IC Photo

华为5G手机回归的消息越来越多。

先是3月底,徐直军在业绩会上谈起5G手机时,孟晚舟和余承东的微笑被多家媒体过度解读,认为5G手机正在路上;7月份赛微电子表示,公司的体声波滤波器(BAW)已经量产,并向客户小批量供货,部分人士认定这个客户就是华为。

8月份,余承东在发布鸿蒙4.0时,一句“轻舟已过万重山”,再次加深网友对华为即将发布5G手机的猜测,社交平台上,不少博主暗指华为5G手机即将回归。

图源:微博

但截至发稿,华为方面对5G手机回归日期的回复,依旧是“取决于什么时候能采购到相应芯片”,这不禁让人好奇,华为生产5G手机到底缺少哪类芯片?该类芯片的国产程度如何,是否已经完成国产替代,并可以支持华为量产5G手机?

01.

射频芯片卡住5G手机脖子

华为5G手机停产后,华为采购的芯片其实可以支持5G信号,真正限制5G手机生产的是射频芯片。

在无线通信系统中,天线、射频前端、射频收发模块以及基带信号处理器四个部分缺一不可,根据功能不同,射频前端分为发射端Tx以及接收端Rx。其中射频前端是将数字信号向无线射频信号转化的基础部件,也是无线通信系统的核心组件。

进一步聚焦射频前端,还可细分为功率放大器PA、滤波器filter、低噪声放大器LNA、开关switch、双工器duplexer、调谐器tuner等。

射频前端市场集中程度较高,基本为头部四大厂商垄断,2019年市占率依次为美国博通占29%、美国思佳讯占28%、日本村田占22%,美国科沃占18%,其他厂商占比仅为约3%。

受制于美国贸易新规,这四家射频厂均无法向华为供货,而其他厂商又无法产出符合华为5G手机的要求。

网友将赛微电子制造的BAW滤波器和华为联系起来,是因为滤波器(Filter)为射频前端中最重要的分立器件,可以筛选信号中特定频率,并极大衰减其他频率成分,从而提高信号的抗干扰性及信噪比。

对比声表面波滤波器(SAW),BAW滤波器工艺复杂,价格较高,但是插损低,性能更好,可以适用于高频滤波,更贴合5G市场需求。

这一点也从产品市场率的变动得到佐证,2019年,滤波器全球销售额为95.2亿美元,其中SAW为53.3亿美元;BAW为41.9亿美元,占比从2015年的30%提升至19年的41%。

考虑到国内运营商4*4路MIMO(依靠PA元件实现功能)要求,使得天线数量从4根翻倍至8跟,且5G引入了NSA要求需要4G、5G同时工作,这也增加了射频开关和多工期的需求,故此5G时代射频前端滤波器需求增至80-100个,开关需求增至40-50个,未来BAW滤波器需求将持续提升。

在赛微电子产出BAW滤波器前,BAW技术基本为博通所垄断,SAW滤波器由村田主导,参考国产存储芯片上市后,存储芯片市场迅速步入“去库存周期”,多方大打价格战,未来伴随赛微电子的BAW滤波器逐渐成熟,或许有机会复制国产存储芯片的成功。

除滤波器外,射频前端芯片还包括功率放大器(PA)、双工器或多工器(Duplexer或Multiplexer)、低噪声放大器(LNA)、开关(Switch)、天线调谐模块(ASM)等多种类芯片。

但受限于起步较晚,在华为限制采购射频芯片初期,国内射频芯片自给率不足5%,且各家厂商研发生产能力主要面向4G领域。同时5G通信使用的4*4路MIMO要求也进一步提高PA元件的功率需求,生产材料需要更换为砷化镓,也进一步加大了从业公司的研发生产难度。

02.

BAW滤波器

华为停产5G手机时,国产射频芯片厂研发生产能力主要集中在4G领域。

其中卓胜微已布局射频前端全产品线,并拥有自主产线;唯捷创芯以生产PA元件为主;信维通信布局射频前端器件及模组。代加工方面,赛微电子依靠收购瑞典Silex成功切入微机电系统(MEMS)代工领域,2023年继续收购瑞典半导体园区聚焦主业。

换言之,赛微电子生产的BAW滤波器并非其自研生产,背后设计厂是武汉敏声,当前市场选择性忽略设计厂,转而关注赛微电子这种生产厂,主要是因为华为芯片断供之后,市场普遍认为芯片生产环节明显难于设计环节,在设计领域国内已经涌现出一批优质公司,但在生产领域与国际差距较大。

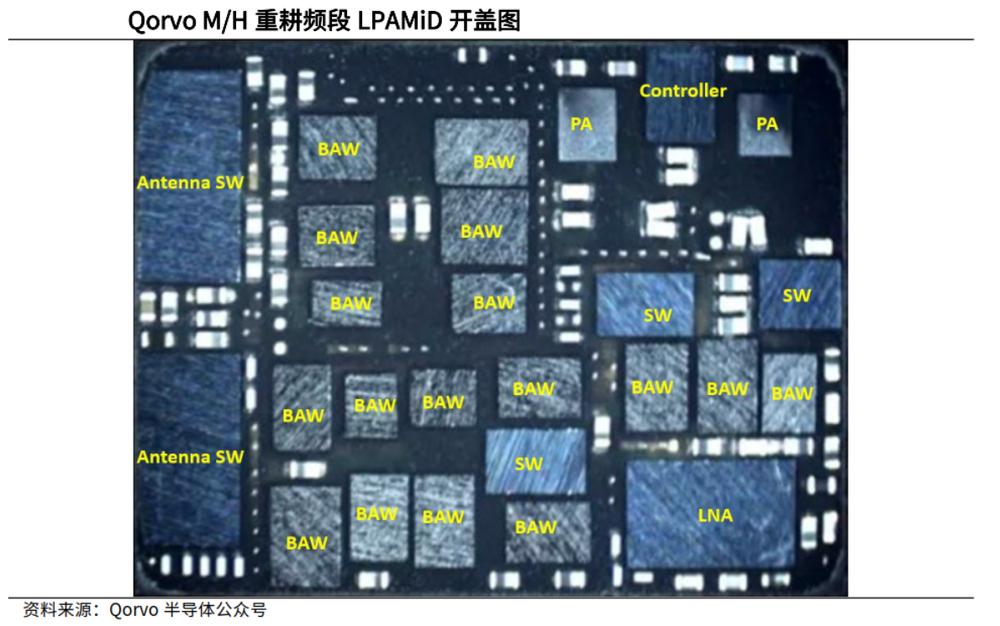

而且伴随5G时代射频前端所需元件迅速增量,高集成度成为射频芯片生产的首要考量,芯片制造中集成度最高的MEMS加工自然成为最优解,而赛微电子长期处于全球 MEMS 晶圆代工第一梯队,掌握业内主流技术水平。

设计领域,除武汉敏声外,中电科旗下公司是国内较早从事SAW\BAW产品研发生产的单位,应用场景主要面向特种行业;麦捷科技2016年融资4.5亿元拓展SAW业务,2017年就实现量产,随后与中电科合作开发用于5G的LTCC和TC-SAW等高性能滤波器。

卓胜微、信维通信也都是主要面向SAW产品展开研发,同时长期致力于原材料研究的立昂微近期也向下游延伸至功率器件/射频芯片领域。

新玩家方面,开元通信研发覆盖SAW\BAW产品,以滤波器市场为切入点布局射频前端芯片市场,具备射频无源和有源芯片核心工艺与设计技术,产品应用范围涉及4G、5G、WIFI、物联网等领域。开元通信产品种类多达10余种,客户已经包括三星、华为、小米等品牌商。

其余种类的射频芯片中,PA元件的重要性仅次于滤波器,根据YoleDevelopment数据,手机约占国内PA模组下游市场的65%,其次为Wi-Fi占比20%,基站市场约占10%。

2019年全球移动终端射频前端细分产品中PA模组占比最大,市场规模为53.76亿美元,预计2025年全球移动终端PA模组市场规模将达到89.31亿美元,6年CAGR增速达到8.83%,占比35.16%。

慧智微生产的PA元件,为满足5G产品性能需求,慧智微使用了“绝缘硅(SOI)+砷化镓(GaAs)”混合创新架构,L-PAMiF、L-PAMiD系列产品已经覆盖了2G、3G、4G、3GHz以下的5G重耕频段、3GHz-6GHz的5G新频段等。

截至 2023 年 5 月,慧智微可重构射频前端架构的相关产品累计出货已经超过1亿颗,获得市场认可。

虽然2022年慧智微手机领域收入仅为2.38亿元,全球市占率不足1%;物联网领域收入为1.18亿元,营收占比亦较小,但慧智微在部分细分领域已取得较好市场份额。根据TSR数据,2021年公司手机5GL-PAMiF出货量市占率为1.95%,在国产厂商中排名第二,全球物联网4G Cat.1 MMMB PAM市场的市占率达54.3%。

目前慧智微合作品牌包括三星、OPPO、vivo、荣耀等国内外智能手机品牌机型,闻泰科技、华勤通讯、龙旗科技等一线移动终端设备ODM厂商和移远通信、广和通、日海智能等头部无线通信模组厂商。

但从5G技术发展来看,虽然目前依托GaAs制作的PA元件凭借较好的电流和衬底特性,在PA元件市场中占据主导地位,可面对8GHz以上频段产品GaAs明显无法抗衡氮化镓(GaN)材料,根据Qorvo预测,GaN将在8GHz以上手机市场成为主力,慧智微若想进一步提升市场份额,还需继续拓展氮化镓(GaN)材料PA元件,这也是大多数国产射频厂共同面临的问题。

虽然目前国产射频元件厂依旧面临研发进展缓慢、生产商集中等问题,但在海外断供的背景下,若华为5G手机能在未来上市,也足以说明国产射频芯片产业链完成了国产替代转型,中国5G产业链又一次突破卡脖子环节。